Ons geldsysteem als een netwerk van

complexe stromen

BERNARD LIETAER e.a.

Samenvatting van hoofdstuk 5 van Geld en duurzaamheid

.

Wat is het verschil tussen een chauffeur en een auto-ontwerper?

Als ze beide goed zijn maakt het niet uit, wel als ze slecht zijn. Alleen een slechte bestuurder rijdt een goede auto in de prak, maar bij een slecht auto-ontwerp kan dat elke goede chauffeur overkomen, ook al is die chauffeur Max Verstappen.

Zo is het ook met ons geldsysteem. Er schuilt in het ontwerp een gebrek en dat doet goede bestuurders onvermijdelijk een keer falen. Verstandig monetair beleid, met regelgeving en bankmanagement, is als een goede chauffeur; maar die heeft vaak de grootste moeite de zaak op de weg te houden vanwege het slechte ontwerp van ons geldsysteem.

De ontwerpfout van ons moderne monetaire systeem is al eeuwen oud. We kunnen de fout laten zien aan de hand van de fundamentele wetten die alle ‘complexe stromingssystemen’ (complex flow systems) sturen, of het nu natuurlijke ecosystemen zijn, onze economie, of financiële systemen.

Het gangbare economie-paradigma heeft de fout niet in de gaten. Dat komt doordat dat paradigma economische systemen totaal fout classificeert als een gesloten systemen in algemeen evenwicht. Zo kunnen de economen er natuurlijk geen wijs uit. Gangbare economen zien een eenvoudige mechanische metafoor voor zich, waarin lineaire oorzaak-en-gevolgmechanismen spelen. In plaats daarvan zijn economische systemen open systemen met meerdere en onderling verbonden oorzakelijkheden.

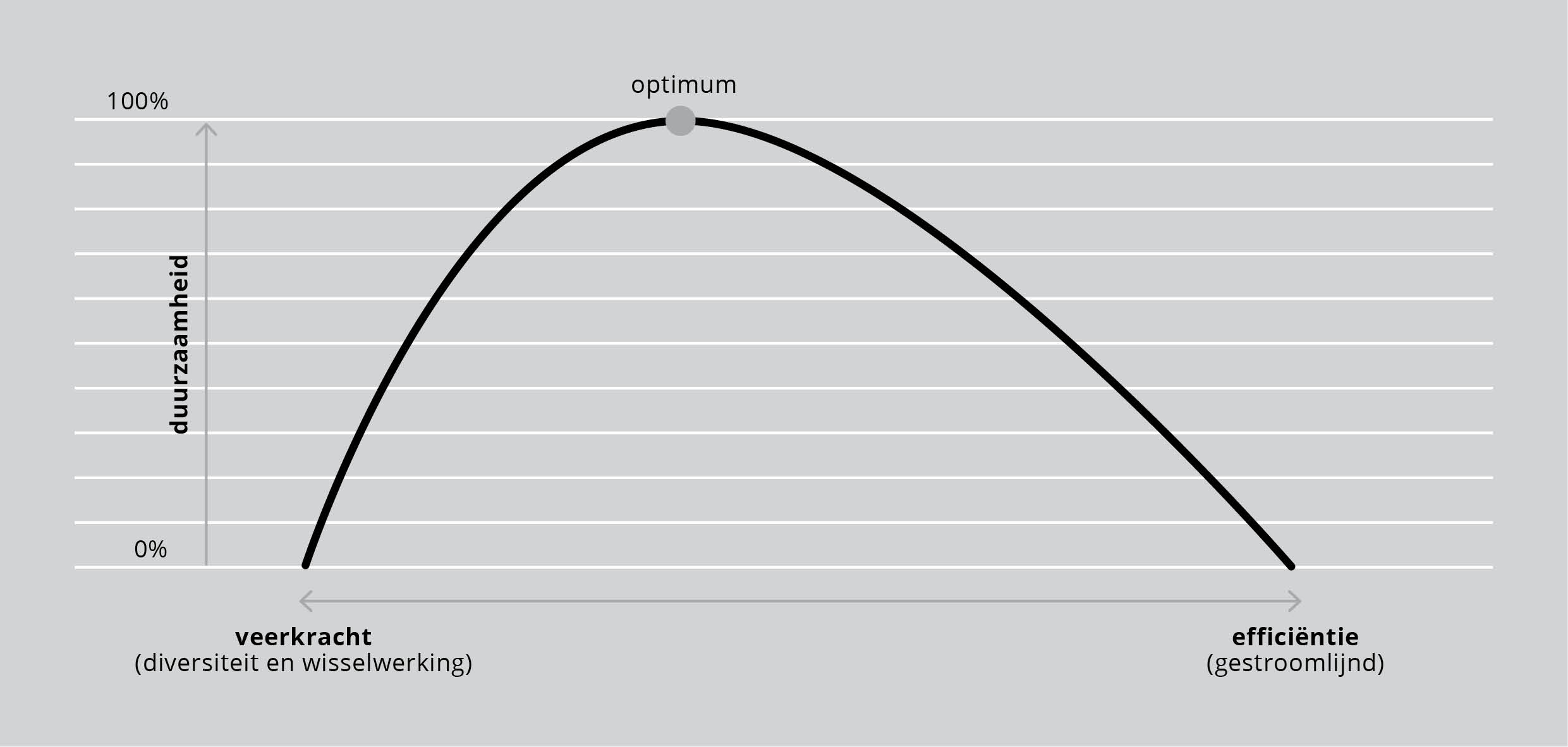

De complexiteitstheorie is tegenwoordig in staat om de duurzaamheid van diverse complexe stromingsnetwerken te kwantificeren. In dit kader wordt duurzaamheid gedefinieerd als een optimaal compromis tussen twee variabelen die tegen elkaar in werken: efficiëntie en veerkracht.

De toepassing van de complexe-stromingsnetwerken-methodologie op levensechte natuurlijke ecosystemen leert ons de structurele voorwaarden die nodig zijn om een netwerk duurzaam te maken. Deze bevindingen blijken toepasbaar te zijn op elk complex systeem met een vergelijkbare structuur, onafhankelijk van wat er in een bepaald netwerk circuleert – of het nu biomassa is in een ecosysteem, elektronen in een elektriciteitsnet of geld in een economie.

Als we deze methodologie dan toepassen op monetaire systemen, wordt duidelijk hoe de druk naar meer efficiëntie in financiën, economie en techniek vaak ten koste gaat van de veerkracht. Dit veroorzaakt de systemische broosheid van het monetaire en bancaire systeem. Deze dynamiek is ook de sleutel tot een oplossing die grotere monetaire duurzaamheid biedt.

De oplossing ligt in het creëren van meer diversiteit en onderlinge verbondenheid om het netwerk flexibel en veerkrachtig te maken. Dit houdt in dat ons monetair systeem moet evolueren van een monopolie van conventioneel geld naar een ecosysteem van meerdere valuta’s.

We zullen dit alles nu nader gaan bekijken. (In het artikel onderaan bij het boek ‘Eigen geld maken’ (zie Paradigmaserie) kunt u lezen hoe deze evolutie naar een grotere monetaire diversiteit reeds gaande is, zij het buiten het gezichtsveld van de ambtenarij en de media – en in dit boek zelf natuurlijk nog meer.)

En bij Rushkoff kunt u lezen hoe die diversiteit ons in de Middeleeuwen welvaart bracht.

.

Tot in de late 19e eeuw werd het vak economie eerder beschouwd als een gebied van toegepaste morele filosofie dan als een wetenschap. Het was al helemaal geen wiskundige wetenschap. ‘Economen’ zagen zichzelf als filosofen en het grote publiek vond dat ook. Het duurde totdat Léon Walras in 1874 de wiskunde in de economie introduceerde, dat economie bijgevolg veranderde in een wetenschap.

Walras zag een parallel tussen het idee van evenwichtspunten in economische systemen en evenwichtspunten in de natuur. Hij zag (in de woorden van Eric Beinhocker) “het evenwicht tussen vraag en aanbod in een markt als net zoiets als het evenwicht van krachten in een natuurlijk evenwichtssysteem. Hij vermoedde dat er voor elke grondstof, die op een markt verhandeld wordt, slechts één prijs is, één evenwichtspunt, waarbij de partijen tevreden zullen zijn en de markt zal opklaren. De prijzen in een markt zullen zich voorspelbaar afwikkelen tot een evenwichtsniveau, net zoals een bal voorspelbaar tot rust komt in de gladde bodem van een kom.”*

Dit paradigma vinden we nu terug in alle leerboeken, de meeste economische tijdschriften en impliciet in vele gangen van de macht. Helaas sloop hierbij een fundamentele misvatting binnen.

“Zonder het te beseffen en met de beste bedoelingen leenden de laat-19e-eeuwse economen een stel ideeën uit de natuurkunde die de economie fundamenteel verkeerd classificeerden als een gesloten evenwichtssysteem. Hun aanpak vormde het kader voor de gangbare economie zoals we die nu kennen. Helaas, werkte [deze] onjuiste indeling als een keurslijf, wat economen tot zeer onrealistische aannames bracht en het empirisch succes van het veld beperkte.”

Walras en zijn tijdgenoten waren zich niet bewust van het onderscheid tussen gesloten en open systemen. Een gesloten systeem is er een waarin geen inputs van de buitenwereld of outputs naar de buitenwereld plaats hebben. Alle energie is afkomstig uit het systeem zelf en blijft er ook binnen. Een open systeem werkt juist wel met inputs en outputs.

We weten nu dat economieën functioneren als open systemen. Ze absorberen enorme hoeveelheden energie van buitenaf (bijvoorbeeld zonne-energie, mineralen, menselijke en dierlijke inputs). Ze produceren ook grote hoeveelheden ongewenste nevenproducten (bijvoorbeeld gassen, afval, vervuiling).

Gesloten systemen mogen dan een voorspelbare eindsituatie hebben, voor open systemen is dat niet noodzakelijk zo. Ze kunnen voor een zekere periode vrij stabiel blijven in iets wat op evenwicht lijkt, maar vertonen ook patronen van exponentiële groei, radicaal instorten of cyclische schommelingen. Deze patronen bestaan allemaal in de werkelijke economie en worden in het paradigma van de gangbare economie afgedaan als ‘afwijkingen’.

Voor we verder gaan met de kenmerken van open systemen, eerst nog een uitstapje naar economische paradigma’s.

.

De relaties tussen het gebied van de economie en de natuurlijke wereld kunnen op radicaal verschillende manieren worden beschreven. In principe staan tegenover elkaar: de gangbare en de ecologische economie.

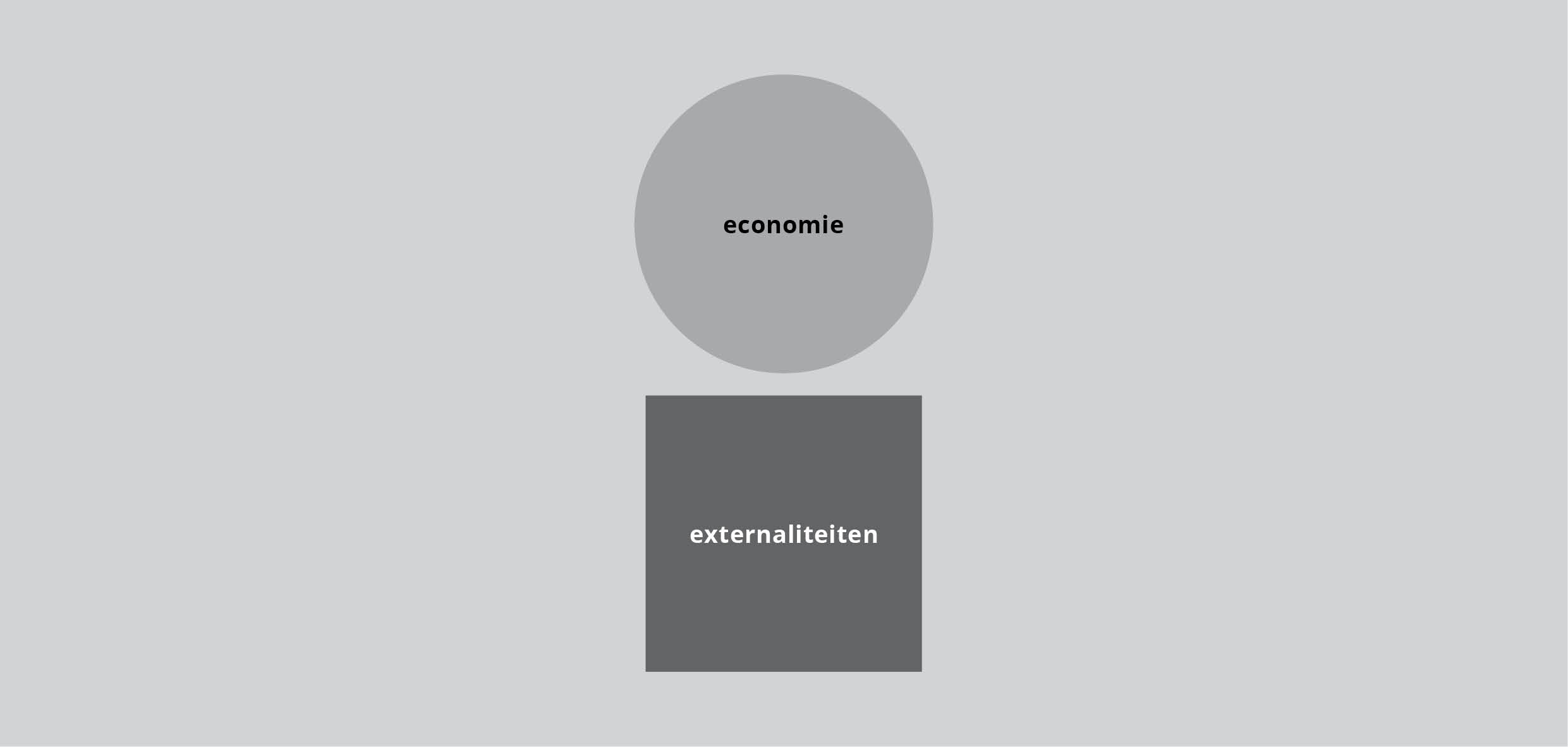

De meest conventionele visie ziet het terrein van de economie als volledig op zichzelf staand en sluit elke andere kijk uit als irrelevant. In deze benadering wordt de natuur gereduceerd tot een grondstof, een input die voor kosteloos wordt gehouden – voor zover er geen geld wordt besteed om hem te verkrijgen. Ook mensen worden gereduceerd tot hun productieve arbeid. Wat ze onder elkaar doen is alleen relevant als het in aanmerking komt als betaalde dienstverlening. Het werk dat iemand thuis verricht met de zorg voor een ouder familielid of een kind wordt niet meegeteld in het Bruto Nationaal Product (BNP) van een land, omdat er niet voor betaald wordt. Het bestaat in deze economische visie gewoon niet, ook al is het een waardevolle bijdrage aan de samenleving. (Zie figuur 1a.)

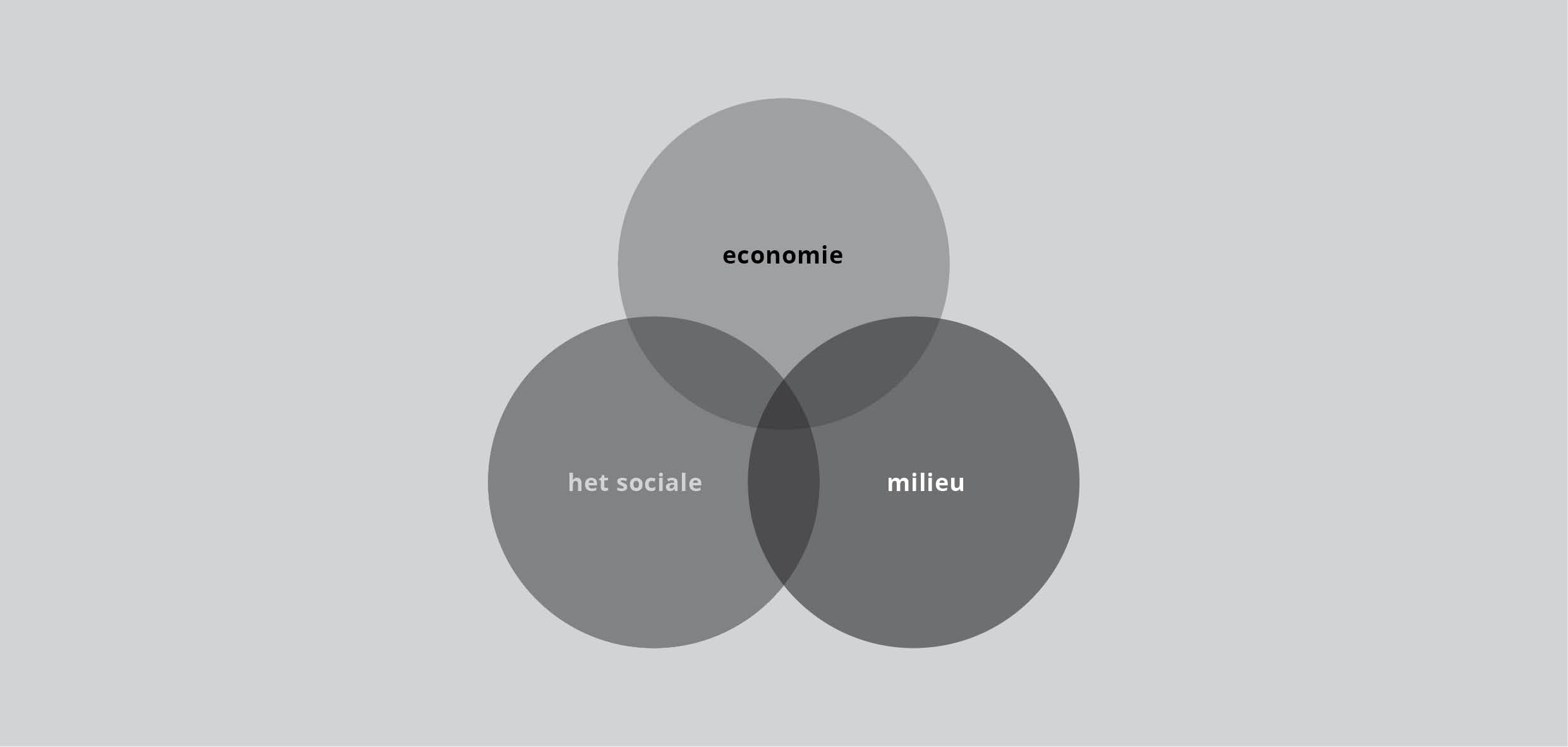

‘Volledig op zichzelf staand’ is tegenwoordig moeilijk meer vol te houden. Vandaar dat de OESO met een model kwam van drie deels overlappende gebieden: het economische, het sociale en het milieu. Het gebied waar de drie gebieden overlappen doet er het meeste toe, maar er is ook een groot domein waar de economie onafhankelijk van de andere twee werkt. Dit is beter dan eerst, omdat het enige wisselwerking erkent tussen economische activiteiten, andere menselijke inspanningen en de rest van de biosfeer. Maar het houdt nog steeds vast aan het idee dat de economie een domein is dat deels geabstraheerd en autonoom van culturele, sociale en ecologische vraagstukken bestaat. (Zie figuur 1b).

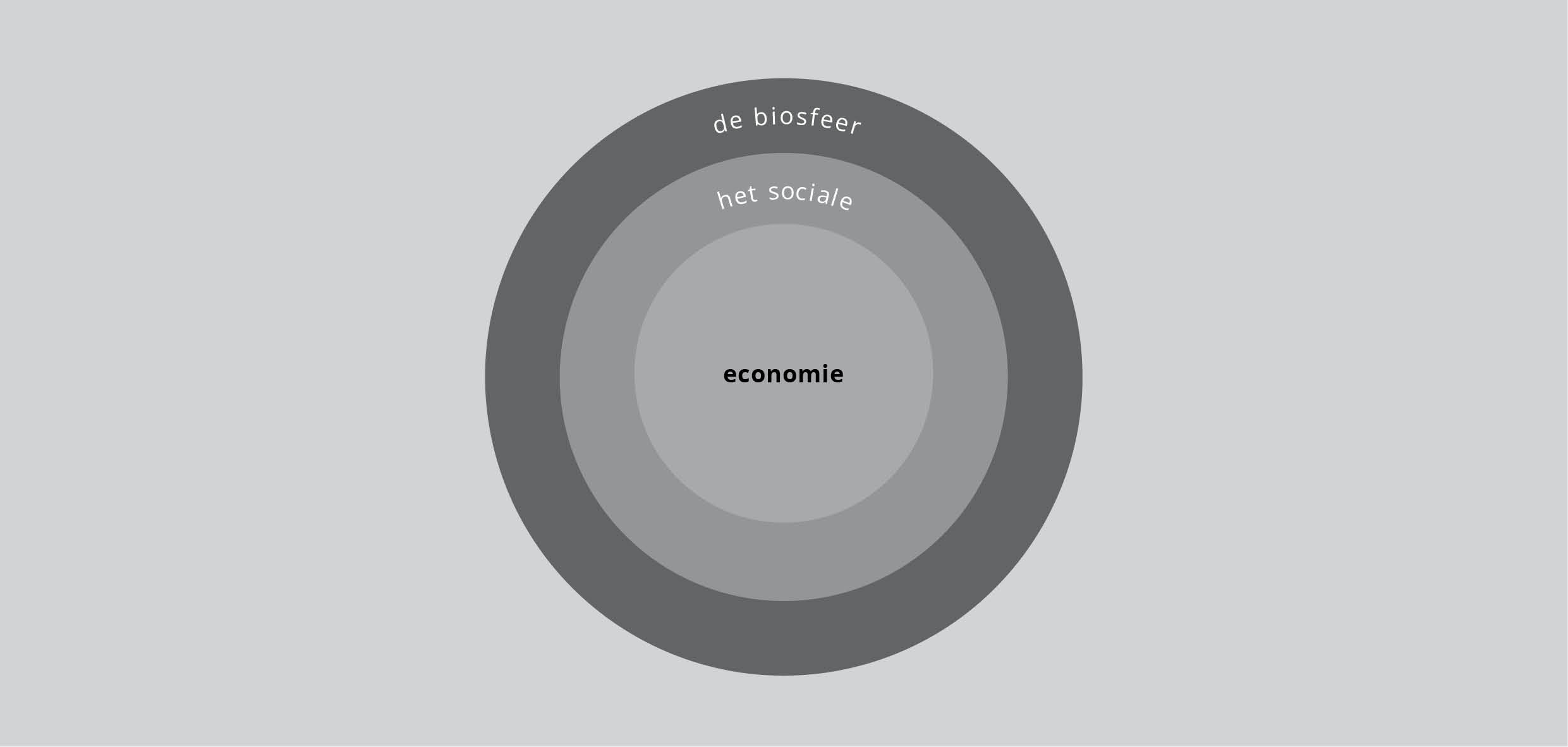

De ecologische economie plaatst het gebied van de economie als een subsysteem volledig ingebed binnen het sociale – en het sociale is op zijn beurt een subsysteem van de biosfeer. In deze ‘geneste’ hiërarchie van het milieu, het sociale en het economische fungeert elk niveau als bestaansvoorwaarde voor zijn voorganger. De economie bestaat alleen dankzij de sociale infrastructuur, en de menselijke samenleving bestaat alleen maar omdat een voldoende gezonde biosfeer haar ondersteunt. (Zie figuur 1c.)

Figuur 1a: Het paradigma van de Traditionele Economie: volledige ontkoppeling tussen economie en haar ‘externaliteiten’.

Figuur 1b: Overlapping tussen de economie, het sociale en het milieu (OESO-benadering).

Figuur 1c: Het economische als een subset van het sociale en het sociale, op zijn beurt, als een subset van de biosfeer.

In sommige gevallen is het wel mogelijk om economische verschijnselen, zoals geldstromen, te bestuderen zonder expliciet alle componenten van de onderliggende maatschappelijke en milieucontext te modelleren, maar deze context kan nooit worden ‘uitgebannen’. De mate waarin een economische gebeurtenis of een institutie de sociale organisatie, menselijke motivatie en/of het milieu beïnvloedt, moet in dit paradigma in aanmerking worden genomen. Anders dreigt de economie de takken af te zagen waarop ze berust.

Het verschil is dat de ecologische economie geen ‘externaliteiten’ bevat. Wat in afbeelding 1a werd beschouwd als een externe factor is in afbeelding 1c de context waarin de economische activiteiten plaatsvinden. Deze context stelt overkoepelende regels, zoals entropie, waarmee de economie rekening dient te houden, wil ze niet verdwalen in een ‘autistische of fantasiewereld’.

De factor energie is nog zoiets waar economen volledig aan voorbij gaan.

.

Behalve de fout om uit gaan van een gesloten systeem sloop er nog een tweede fout in het paradigma van de gangbare economie. Dat kwam door de stand van de kennis van de thermodynamica in de late 19e eeuw.

Op dat moment was alleen de eerste wet van de thermodynamica bekend. Die stelt dat “energie niet wordt gecreëerd noch vernietigd.” Hij staat ook wel bekend als het principe van het behoud van energie. Deze wet werd in de vroege tot midden-19e eeuw ontrafeld en stond duidelijk beschreven in teksten die Walras en anderen lazen.

De tweede wet van de thermodynamica ontbrak evenwel in de fysica die Walras en Jevons kenden. Deze wet stelt dat “entropie, een maatstaf voor wanorde of willekeur in een systeem, altijd toeneemt.” Na verloop van tijd breekt elke orde, elke structuur en elk patroon in het universum af. Ze vergaat en verdwijnt. Auto’s roesten, gebouwen brokkelen af, bergen eroderen, appels rotten en room in koffie verdwijnt tot hij gelijkmatig gemengd is.

Entropie is daarmee de pijl van de tijd. “Zonder entropie en het onvermijdelijke afglijden van orde naar wanorde zou er geen manier zijn om uit te maken wat verleden, heden of toekomst is. Sinds haar ontdekking is entropie uitgegroeid tot een centraal begrip in de manier waarop natuurkundigen de wereld zien.”

Pogingen om deze fout in de economische wetenschap te herstellen vonden weinig gehoor.

Deze twee fouten – om de economie te classificeren als een gesloten in plaats van een open systeem en het negeren van de tweede hoofdwet van de thermodynamica – maken een lange lijst nodig van onrealistische aannames om de economische vergelijkingen te laten functioneren. Daaronder vinden we de noodzaak dat de mens alleen wordt gedreven door eigenbelang en perfecte rationaliteit, het idee dat alle economische actoren toegang hebben tot alle relevante informatie uit het heden en de toekomst, en dat ze al deze informatie in een handomdraai perfect verwerken.

In werkelijkheid moeten we vaak beslissingen nemen met onvolledige en onduidelijke informatie, met beperkte vaardigheden op het gebied van rekenen en kennisverwerking. Bovendien is de wereld waarin deze supermensen werken volgens de gangbare economen ongelooflijk eenvoudig: hij bevat geen belemmeringen voor het kopen of verkopen; hij omvat geen transactiekosten; alle producenten zijn altijd perfect efficiënt; deelnemers komen alleen via de prijs tot ruil in perfecte markten; alle relevante informatie is voor iedereen beschikbaar en grondstoffen zijn ofwel oneindig, of zo overvloedig, dat er aan de horizon nooit radicale schaarste opdoemt.

In werkelijkheid zijn de markten, de vraag van consumenten, technologieën, businessplannen, de voorraad van natuurlijke hulpbronnen, enzovoort … alle in evolutie.

De gangbare economen zien natuurlijk wel dat ze problemen hebben met verklaren en voorspellen, maar ze weigeren hun uitgangspunten werkelijk aan te passen. Voor we bezien of ‘complexiteitseconomie’ een oplossing kan zijn om de economie radicaal opnieuw in te richten, moeten we eerst bepalen wat er in dit verband precies wordt bedoeld met complexiteit en complexiteitstheorie.

De thermodynamica wordt ook besproken in aflevering 5 van het artikel Energie.

.

Het rijk van de complexiteit wordt gekenmerkt door met elkaar verweven en wederzijdse causaliteit en door dynamische terugkoppelingslussen tussen meerdere componenten van een systeem. Een systeem krijgt het etiket ‘complex’ wanneer, en enkel wanneer, het twee kenmerken heeft: een grote diversiteit van componenten en een dicht netwerk van interacties tussen deze componenten. Dit is zeker het geval met economische processen.

Het vermogen om de volgorde van het met elkaar verwevene en de wederzijdse causaliteit in de echte wereld te onderzoeken, opent een nieuw wetenschappelijk domein. De beide hoofdbenaderingen: de mechanica (eenvoudige lineaire causaliteit) en de statistiek (zwakke onderlinge banden) zijn daarvoor niet geschikt. De overgrote meerderheid van de natuurlijke, sociale en economische verschijnselen in het echte leven behoren tot het rijk der complexiteit. Natuurlijke systemen, of ze fysiek, sociaal of economisch zijn, vertonen immers slechts zelden eenvoudige causaliteit (een enkele oorzaak) of zwakke-onderlinge-banden-causaliteit (zwak verbonden componenten).

De klassieke wiskundige instrumenten die economen gebruiken, veronderstellen lineaire causaliteit en onafhankelijke variabelen; ze kunnen dit soort complexiteit dus niet vatten. De gangbare economie moet de economische realiteit geweld aandoen om ‘vergelijkingen te laten werken’. Een gevolg daarvan is dat de economie niet kan omgaan met kwesties als veerkracht en duurzaamheid.

Pas sinds kort zijn er wiskundige hulpmiddelen om met geordende complexiteit om te gaan. Deze voor de complexiteitstheorie ontwikkelde hulpmiddelen kennen verschillende uitgangspunten. De hulpmiddelen die wij gebruiken zijn voortgekomen uit netwerk- en informatietheorieën en de thermodynamica. In onze benadering worden complexe systemen – zoals ecosystemen, levende organismen en economie – alle gezien als materie-, energie– en informatiestroomsystemen.

De beroemde ‘voedselketen’, bijvoorbeeld, is eigenlijk een netwerk van materie- en energiestromen opgebouwd uit complexe relaties tussen organismen. Planten vangen de zonne-energie met fotosynthese, dieren eten de planten, soorten eten dan elkaar in een keten die leidt tot aan het toproofdier, enkel om alle organismen te laten sterven en vergaan, en hun energie/materie terug in de kringloop te doen brengen door bacteriën.* Deze studie van natuurlijke ecosystemen heeft geleid tot een geavanceerd wiskundig begrip van hoe een netwerkstructuur de leefbaarheid van een ecosysteem op lange termijn beïnvloedt. Die is afhankelijk van een evenwicht tussen efficiëntie en veerkracht.

Hoe dit ecologisch zit leest u ook in serie 3 van Wat is ecologie? (deel 60-87).

.

Efficiëntie, ook wel doorvoerefficiëntie (through-put efficiency) genoemd, meet hoeveel van de relevante materie-, energie- en/of informatiedoorstroming een systeem kan verwerken.

Veerkracht meet het vermogen van een systeem om zich te herstellen van een verstoring, een aanval of een verandering in de leefomgeving.

Met deze definities in het achterhoofd kunnen we de duurzaamheid van een complex stromingssysteem definiëren en nauwkeurig kwantificeren met gebruik van een enkele maatstaf, namelijk de balans tussen efficiëntie en veerkracht.

Over het algemeen wordt de veerkracht van een systeem versterkt door hogere diversiteit en door meer routes (of aansluitingen), want er zijn dan talrijke kanalen van interactie om op terug te vallen in tijden van nood of verandering.

Zo kan een roofvis ‘connectie maken’ met – dat wil zeggen, energie en grondstoffen verwerven, meestal door het eten van – drie of vier andere soorten (bijvoorbeeld schildpadden en slangen), of hij kan zich koppelen aan slechts één soort (bijvoorbeeld garnalen). Een vis die van een enkele andere soort afhankelijk is voor zijn voedselvoorziening, zal moeite hebben zich aan te passen als die ene soort in de problemen komt. Onderzoekers kunnen daarom aan de hand van de mate van diversiteit en connectiviteit de veerkracht van een systeem kwantificeren.

Diversiteit en connectiviteit spelen ook een belangrijke rol in doorvoerefficiëntie, maar dan in de omgekeerde richting: efficiëntie neemt toe naarmate diversiteit en connectiviteit afneemt. Als bovendien een stromingssysteem efficiënter wordt, heeft het de neiging een vorm van zichzelf opbrandende stuwkracht op te bouwen (technisch ‘autokatalyse’ geheten) die diversiteit elimineert naarmate ze het proces geleidelijk stroomlijnt. In het algemeen neigen steeds efficiënter systemen ertoe meer doelgericht en minder divers, en bijgevolg breekbaarder te worden.

Het punt dat hier wordt gemaakt, is diepgaand en heeft verstrekkende gevolgen voor alle complexe-stromingssystemen, met inbegrip van onze wereldwijde economie. Aangezien veerkracht en efficiëntie beide noodzakelijk zijn, maar in tegengestelde richting werken, heeft de natuur de neiging om die systemen te kiezen die een optimale balans van de twee hebben. De exacte balans varieert al naargelang het systeem.

Daarom stellen wij als werkdefinitie van duurzaamheid voor: de optimale balans tussen efficiëntie en veerkracht. Een systeem is maximaal duurzaam als dat evenwicht zijn ‘optimale mix’ bereikt.

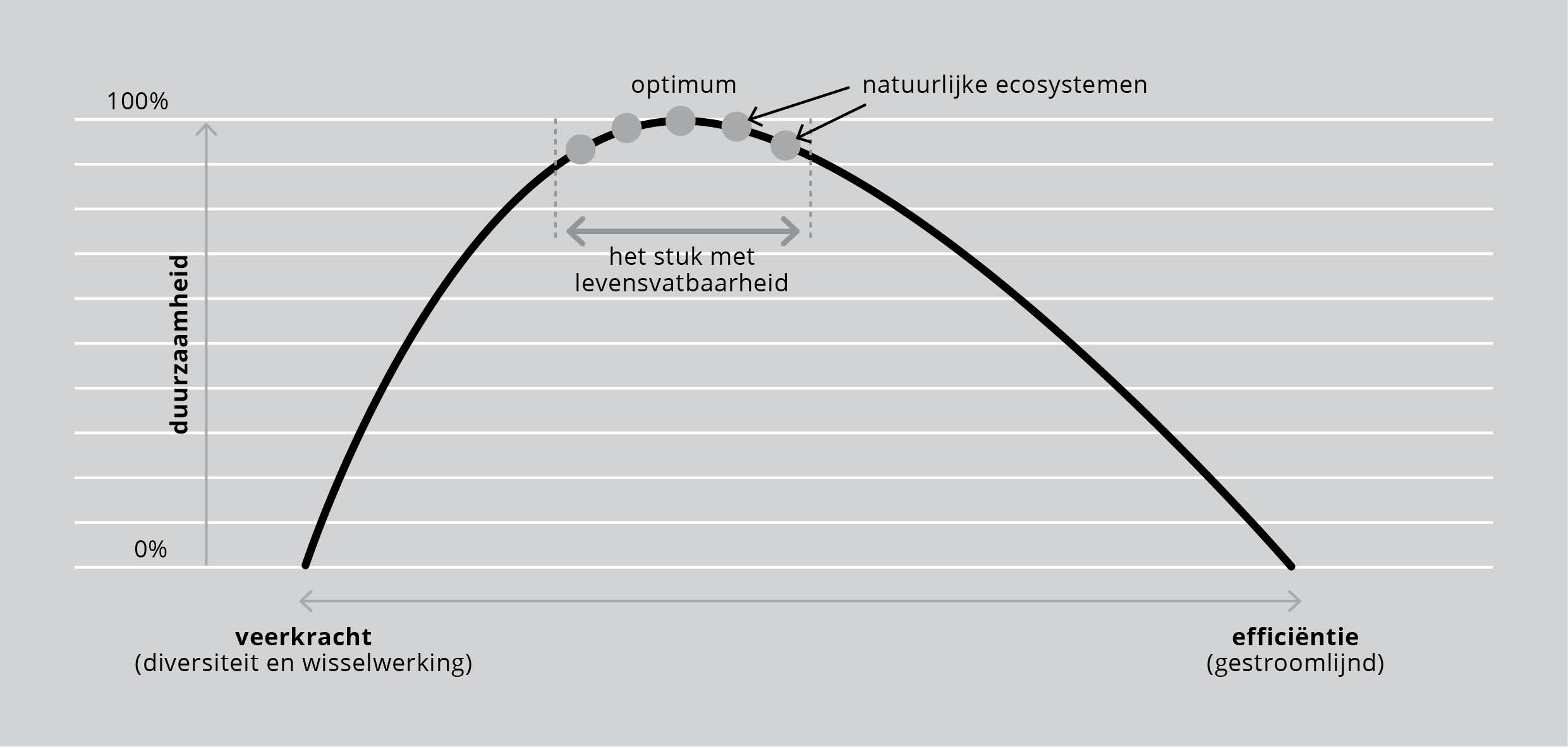

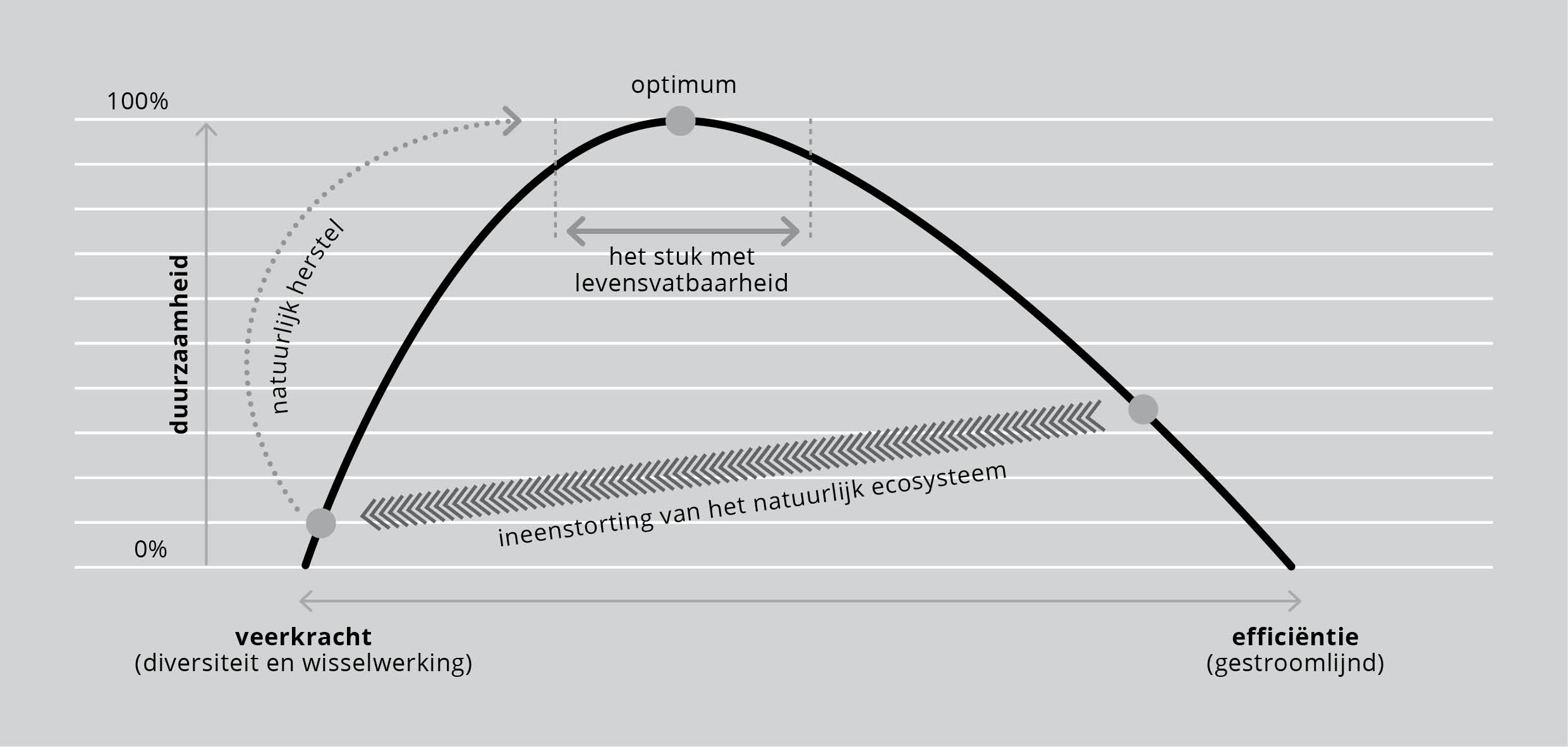

Figuur 2: De duurzaamheidscurve in kaart gebracht tussen de twee uiteinden van efficiëntie en veerkracht. In de natuur wordt aan veerkracht meer belang gehecht dan aan efficiëntie en de curve is aan die kant van de grafiek steiler. Bedenk dat deze tweedimensionale grafiek een didactische vereenvoudiging is van een vierdimensionaal object, namelijk van veerkracht, efficiëntie, diversiteit en interconnectiviteit.

Veerkracht is een modewoord geworden, maar het heeft dus een heel exacte betekenis.

.

Als we duurzaamheid plastisch willen uitdrukken, zijn er dus drie variabelen bij betrokken: diversiteit, interconnectiviteit en de balans tussen efficiëntie tegenover veerkracht. We krijgen daarmee een vierdimensionaal object dat moeilijk is weer te geven in een tweedimensionale grafiek.

Figuur 3: Alle natuurlijke ecosystemen opereren binnen het bereik van een ‘levensvatbaarheidsvenster’.

De fysica van stromingsnetwerken verklaart waarom overdreven grote en al te efficiënte organisaties het hele systeem naar een ineenstorting kunnen trekken.

In essentie worden in de strijd om grondstoffen kleinere organisaties door grote, zeer efficiënte organisaties in het netwerk ‘weggeconcurreerd’. Zo komen steeds meer energie, informatie en middelen bij de grote terecht en verdwijnen bij de kleine. Dit zorgt er natuurlijk voor dat de grote organisaties almaar groter worden en de kleinere uitsterven, net als de klassieke ‘creatieve-destructie’-theorie van Schumpeter voorspelt.

Jammer genoeg vermindert het doden van grote aantallen kleinere organisaties de veerkracht, verhoogt het de instabiliteit en beweegt alles zich gestaag in de richting van ineenstorting (dat wil zeggen richting duurzaamheid = 0).

Bekende voorbeelden zijn: a) grote ongebreidelde roofdieren die al hun prooi doden, waardoor een ecosysteem instort; b) het graven van grote kanalen in de delta van New Orleans die de grond van de draslanden draineerden, waardoor de stad begon te zinken en de draslanden als ecosysteem afstierven; en c) handelsmonopolies die zoveel kleine concurrenten afslachten dat zich een positieve feedbackcyclus sluit van ‘hoe meer je hebt, hoe meer je krijgt’ in een spel van ‘de winnaar krijgt alles’. Dit laatste leidt tot het creëren van een economische ‘zeepbel’, een glanzende zeepbel van welvaart over een zwakke, uitgemergelde reële economie. Deze wet van de natuurkunde verklaart waarom we ooit antitrustwetten invoerden.

Ter conclusie: “Het leven (de natuur) heeft eerder de neiging om te optimaliseren dan te maximaliseren. Maximalisatie is een ander woord voor verslaving.” Inderdaad, in de echte wereld werken alle netwerken die overeenkomen met natuurlijke ecosystemen rond het optimale punt, binnen een bepaald bereik dat het ‘levensvatbaarheidsvenster’ wordt genoemd en dat ligt aan weerszijden van dit optimum. (Zie figuur 3)

Het combineren van de netwerk- en informatietheorie met gegevens van bestaande ecosystemen levert ons dus een begrip van duurzaamheid. Wat kunnen we ervan leren voor ons monetair systeem?

Het is goed te bedenken dat miljoenen jaren evolutie de levensvatbare oplossing deed overblijven.

.

De belangrijkste les is dat de natuur niet kiest voor maximale efficiëntie, maar voor een optimale balans tussen de twee tegengestelde polen van doorvoerefficiëntie en veerkracht. Met andere woorden, duurzaamheid vereist net genoeg, en niet te veel, van zowel efficiëntie als veerkracht.

In de meeste door mensen ontworpen systemen, en zeker op monetair gebied, zijn we eigenlijk uitsluitend bezig met efficiëntie en daarom al te gemakkelijk geneigd om veerkracht op te offeren.

Tot voor kort waren de totale doorvoer en productie en de efficiëntie de voornaamste maatstaven om het succes van een systeem mee te bepalen, zowel in de natuurwetenschap als in de economie. Maar nu kunnen we het onderscheid maken of een bepaalde toename van doorvoer (of productie) echt een teken is van gezonde groei of slechts een kortetermijnzeepbel die gedoemd is om te barsten.

Tot slot kunnen we aannemen dat de natuur veel van de ontwikkelingsproblemen in ecosystemen mettertijd heeft opgelost. Anders zouden deze ecosystemen vandaag niet meer bestaan. Dit zijn dezelfde soort problemen waarmee de mensheid in economische termen nog steeds worstelt. Ook van belang is dat alle ecosystemen hun meest kritieke structurele parameters, zoals diversiteit en interconnectiviteit, binnen een zeer specifiek eng bereik hebben, namelijk binnen wat wij het levensvatbaarheidsvenster noemden.

Sally Goerner wijst er op dat: “Alle systemen, hoe complex ook, vallen in een van enkele klassen. Alle leden van een klasse delen bepaalde gemeenschappelijke gedragspatronen.”

Ook de complexiteitstheoreticus Predrag Cvitanovic stelt: “Het mooie van deze universaliteit is dat het niet veel uitmaakt hoe dicht onze vergelijkingen komen bij die gekozen door de natuur, zolang het model maar van dezelfde klasse van universaliteit is … als het echte systeem. Dit betekent dat we de juiste fysica kunnen halen uit zeer ruwe modellen.”*

Met andere woorden, voor inzichten over het gedrag van een systeem hoeft je model niet almaar verfijnder te worden, zoals het geval is met lineaire modellen. Het komt er gewoon op aan de modelklasse te bepalen die dat specifieke systeem karakteriseert. De bevindingen voor het ene netwerk zijn geldig voor elk ander netwerk met dezelfde structuur, of de componenten nu krokodillen en vissen zijn in een ecosysteem, elektronen in een elektrisch circuit, of geld in een economie.

Zo zijn elektriciteitsnetten al gedurende tientallen jaren geoptimaliseerd voor een grotere technische en economische efficiëntie. Het komt misschien voor veel ingenieurs als een verrassing dat juist omdat deze elektriciteitsnetten de maximale efficiëntie benaderen, er in de technologisch meest geavanceerde landen (bijvoorbeeld Duitsland of de Verenigde Staten) grote gevallen van stroomuitval voorkomen. Overdreven efficiënte stroomlijning heeft ze hun veerkracht doen verliezen.

Denk ook eens na over de eisen waaraan de optelsom van duurzame energie-opwekking moet voldoen.

.

Zo kunnen we intuïtief begrijpen dat een evenwicht tussen efficiëntie en veerkracht de sleutel is tot economische duurzaamheid. Zo moet een vitaal bedrijfsleven veerkracht behouden door het creëren en onderhouden van goed verweven systemen van productie, marketing, toelevering, boekhouding en opleiding die een groot aantal vertakkingen hebben.

Zodra deze op hun plaats zitten, moeten organisaties concurrerend blijven door hun processen bij te schaven volgens efficiëntieprincipes, meestal door middel van stroomlijning. Maar om te overleven in veranderende tijden, moeten organisaties ook in staat zijn om hun bedrijfsstrategie aan te passen als reactie op veranderingen in de markten en het economisch klimaat.

Te grote nadruk op efficiëntie door stroomlijnen kan problematisch worden wanneer het de diversiteit vermindert die nodig is voor het aanpassingsvermogen en voor een veelheid van (uit)wegen. In een businessmodel kan deze diversiteit worden gezien als flexibiliteit en het hebben van een keuze tussen verschillende strategische opties bij onverwachte problemen, storingen of kansen.

Sinds de jaren 1990 werden aandelenopties voor topmanagement in openbare bedrijven een veel voorkomende praktijk. Deze aanpak heeft ervoor gezorgd dat de directeuren zich gingen richten op de korte termijn en direct meetbare financiële resultaten. Met behulp van ons duurzaamheidskader weten we dat winstmaximaliserende druk gevaarlijk is, omdat het managers dwingt tot het overdreven benadrukken van stroomlijning, rigide controle en efficiëntie op korte termijn, ten koste van aanpassingsvermogen en veerkracht op lange termijn. Het overdreven benadrukken van efficiëntie verwekt stijfheid en broosheid, zodat een kleine barst in de keten kan leiden tot een plotselinge algemene panne. We kunnen dus voorspellen dat overdreven gestroomlijnde bedrijven meer vatbaar zijn om grote crises te krijgen wanneer ze worden geconfronteerd met onverwachte uitdagingen.

In de afgelopen tien jaar heeft het just-in-time-concept, met leveringen op het allerlaatste moment om de voorraden laag te houden, zich over de wereldwijde productieketen verspreid. Ook dat maakt kwetsbaar. Zo kreeg je dat de IJslandse vulkaanuitbarsting van 2010 het luchtvervoer in Europa verstoorde, wat het just-in-time-aanleveren van grote fabrieken in de war schopte. De viervoudige ramp van 2018 in Japan – aardbeving, tsunami, nucleair alarm en energietekorten – zette de aanvoerketen onder nog veel grotere druk.

Omgekeerd leidt te veel diversiteit en connectiviteit weer tot excessieve overhead en ondermijnt ze de efficiëntie.

Kortom, mager aangesloten netwerken zijn kwetsbaar, broos en kunnen instorten bij een onverwachte uitdaging, terwijl overmatig verbonden netwerken de neiging hebben om te stagneren. De sleutel tot een succesvolle strategie voor duurzame ontwikkeling is in alle complex stromingssystemen dan ook de geschikte balans te vinden, of het nu grote bedrijven zijn, ecosystemen, of economieën.

Het bepalen van een juiste balans is daarmee in de praktijk nog niet gemakkelijk.

.

Ons wereldwijde monetaire systeem is een netwerk van monopolistische nationale munten, een voor elk land. De technische rechtvaardiging voor het handhaven van een monopolie van de nationale valuta is het optimaliseren van de efficiëntie van de prijsvorming en van de ruil op de nationale markten.

In een proefschrift uit 1953 rechtvaardigde Milton Friedman op dezelfde gronden de invoering van zwevende wisselkoersen om de mondiale efficiëntie te verbeteren door de vrije markt de prijs van elke nationale munteenheid te laten bepalen. Dit idee werd in 1971 feitelijk toegepast door president Nixon toen hij de dollar uit de goudstandaard haalde. Sindsdien is er een buitengewoon verfijnde en efficiënte wereldwijde communicatie-infrastructuur gebouwd om deze nationale valuta te koppelen en te verhandelen. Het handelsvolume in de valutamarkten bereikte in 2010 al een indrukwekkende $4 biljoen (4.000 miljard) per dag, waaraan nog ettelijke biljoenen aan valutaderivaten moeten worden toegevoegd. Niemand heeft bedenkingen bij de doorvoerefficiëntie van deze markten en hun capaciteit om grote sommen geld te verwerken.

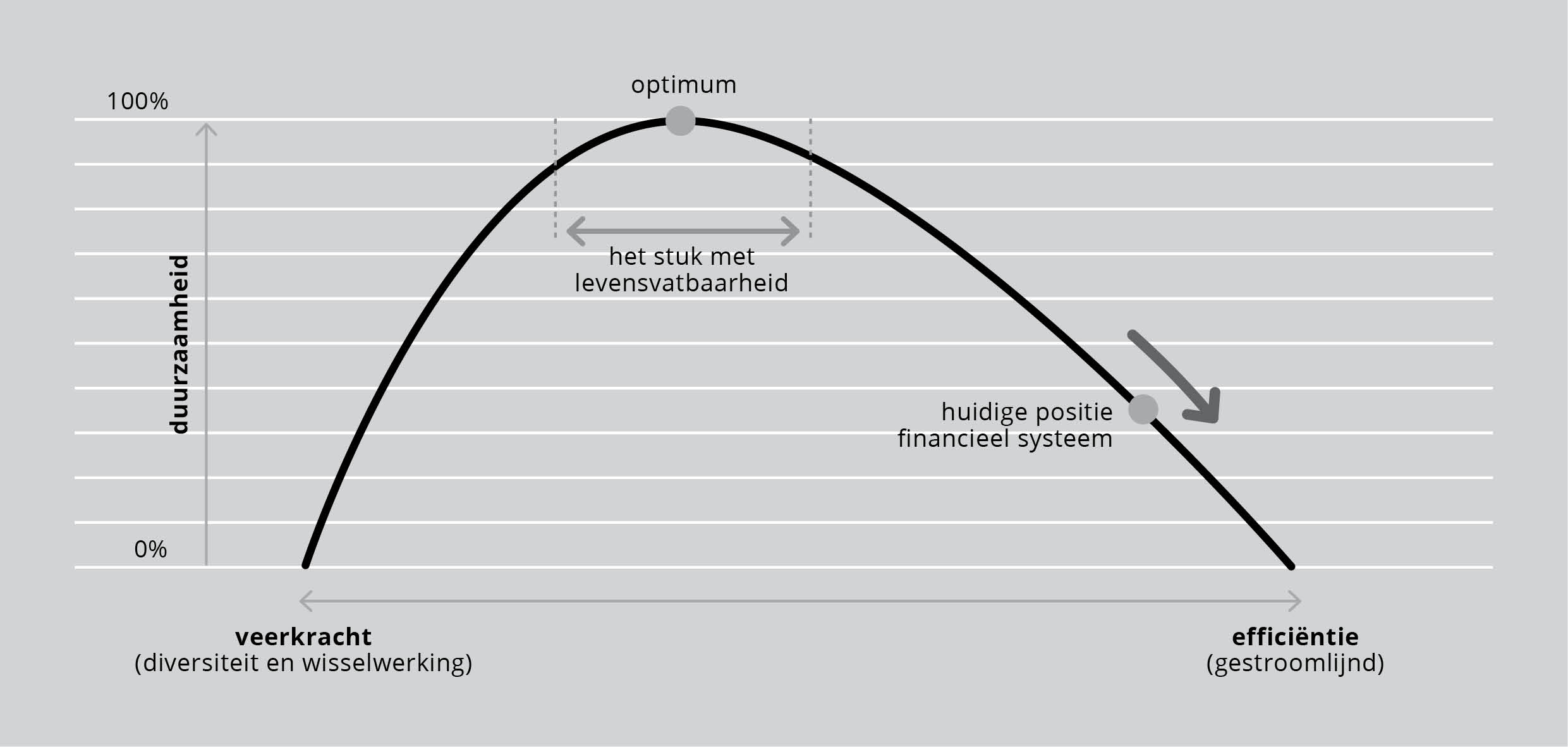

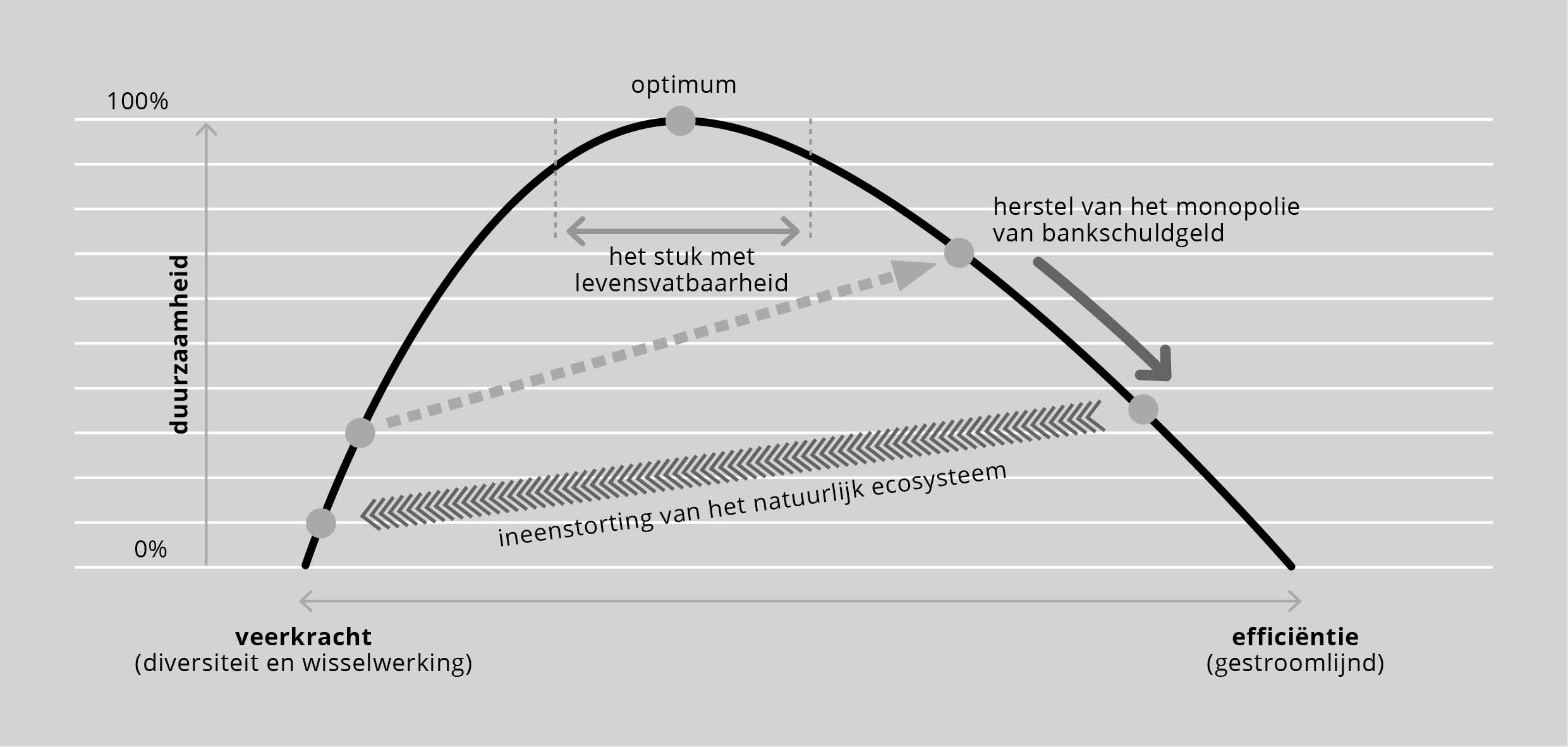

Het gebrek aan veerkracht van het systeem manifesteert zich echter niet in de gebruikte informatietechnologieën waarvoor overal back-upsystemen aanwezig zijn, maar in de financiële wereld, waar geen back-upsystemen bestaan. De honderden monetaire crashes die zich in de afgelopen veertig jaar hebben voorgedaan, tonen dit aan. Zo’n crisis, met name een combinatie van een monetaire en bancaire crash, is – behalve een oorlog dan – het ergste wat een land kan overkomen. Alle gegevens wijzen er op dat monopolistische nationale valuta zich hebben ontwikkeld tot een al te efficiënt en broos systeem. Deze situatie is weergegeven in figuur 4.

Figuur 4: Het huidige mondiale monetaire ecosysteem zit behoorlijk naast de optimale balans tussen efficiëntie en veerkracht. Dit is te wijten aan een te grote nadruk op efficiëntie, waardoor het systeem als geheel onvoldoende in staat is zich zo nodig aan te passen. De algemene overtuiging dat alle verbeteringen in dezelfde richting verder moeten gaan (dikke pijl omlaag) drijft ons zelfs nog verder weg van duurzaamheid.

De maatregelen na de financiële crisis van 2008 hebben het monetaire systeem bepaald nog niet in het levensvatbaarheidsgebied gebracht.

.

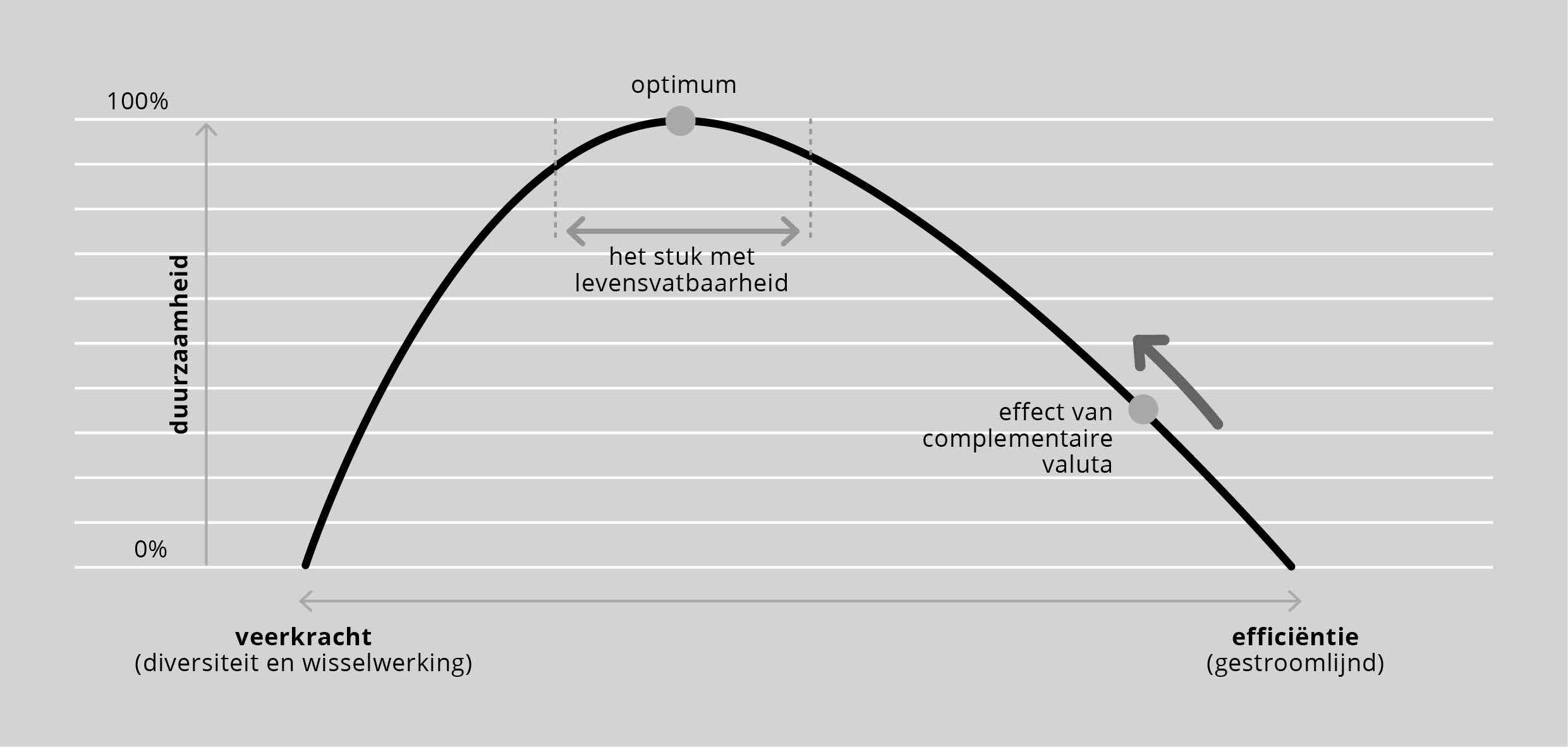

De weg naar meer monetaire duurzaamheid zal voor het gangbare economische denken als een verrassing komen. In economische kringen worden de feitelijke monopolies van nationale valuta als een gegeven beschouwd. Maar monetaire duurzaamheid vereist een diversiteit aan valutasystemen, zodat meerdere en meer diverse kanalen van monetaire koppeling en uitwisseling kunnen ontstaan, zoals geïllustreerd wordt in figuur 5.

Figuur 5: Het effect van verschillende soorten ruilmiddelen.

De werking van diverse en meervoudige valuta’s duwt de economie terug naar optimale duurzaamheid (dikke pijl omhoog). Het vergemakkelijken van transacties via verbindingen die anders niet zouden bestaan, verhoogt de economische veerkracht. De prijs van deze verbetering is noodzakelijkerwijs wel een vermindering in efficiëntie.

(We zullen later bij het bespreken van het werk van de Social Trade Organisation zien dat met hun Cyclos-software het invoeren van alternatieve munten helemaal niet omslachtig is. Bedenk ook dat we het niet alleen over alternatieve munten op nationaal niveau hebben, maar ook over @nder geld voor sectoren, regio’s en groepen, tot en met een basisloon in een eigen munteenheid. JvA.)

Voorstanders van het gangbare-economie-paradigma zullen tegen dit idee een voorspelbaar argument aandragen: het gebruik van meerdere ruilmiddelen binnen een nationale economie vermindert de efficiëntie van het prijsvormingsproces en van de uitwisselingen tussen economische actoren.

De lessen uit de fysica van complexe stromingsnetwerken tonen dat het duwen naar grotere efficiëntie van een systeem dat al over de optimale balans heen is, de kans op een volgende crash verhoogt. De analogie zou zijn om een chauffeur te zeggen dat hoe drukker de weg is en hoe meer ongelukken er zijn, hoe meer hij of zij moet versnellen in plaats van afremmen.

De gangbare economische ideologie houdt veranderingen tegen, ook al deugt die ideologie aantoonbaar niet.

.

Natuurlijke ecosystemen kunnen ook een crash ervaren: een grote bosbrand, een overstroming, een complete oogst die verloren gaat, of een andere ramp, die grote druk zet op de totale leefomgeving.

Wat gebeurt er in zulke gevallen met een natuurlijk ecosysteem? Het systeem reageert door eerst te werken op het niveau van extreme veerkracht, daar waar de diversiteit het hoogst is, maar waar de efficiëntie extreem laag is. Dan beginnen de soorten die het beste overweg kunnen met de nieuwe situatie te floreren en keert het systeem geleidelijk terug naar het levensvatbaarheidsvenster (zie figuur 6).

Figuur 6: Het herstelpad na een ineenstorting van een natuurlijk ecosysteem.

Wat doen we als het financiële systeem volledig instort, zoals het geval was in Duitsland in de jaren 1920, of Argentinië in de late jaren 1990, of eventueel bij een uiteenvallen van de euro of een ineenstorting van de dollar? Het begin is vergelijkbaar met het geval van een natuurlijk ecosysteem: particulieren en bedrijven nemen hun toevlucht tot ruilhandel, waar in principe allerlei dingen ‘overlevingsvaluta’ kunnen worden. Dit is uiteraard zeer inefficiënt, maar de veerkracht is er hoog.

Tot nu toe werd dan van hogerhand steeds hetzelfde oude recept toegepast: het bankwezen en het monopolie van het bankschuldgeld worden onder dwang zo snel mogelijk hersteld. Kenmerkend is dat de grootste banken too big to fail zijn (ze zijn zo groot dat ze niet failliet mógen gaan omdat ze dan de rest meesleuren). Ze worden dan ook gered en geholpen in het opslokken van de kleinere banken. Dat voedt dan juist een verdere concentratie onder de financiële instellingen.

Moeten we niet leren van de natuur dat groeien tot het punt van too big to fail nooit zou mogen worden toegelaten? In plaats daarvan controleerden een paar jaar na de crisis van 2008 in de Verenigde Staten de tien grootste banken 42% van de markt, vergeleken met 28% voor de crisis. Dit patroon is de perfecte demonstratie van wat in natuurlijke ecosystemen bekend staat als ‘autokatalytische krachten’. Dat zijn krachten die automatisch leiden tot systeemcrashes. Net die instellingen die al too big to fail waren, maakt men nog groter. Dit bevordert een hoger volume en mogelijk een hogere doorvoerefficiëntie, maar ook een verdere toename van de broosheid. Zie figuur 7.

Figuur 7: Na een financiële crash wordt zo spoedig mogelijk het monopolie van het bankschuldgeld hersteld, waardoor er een lus wordt geschapen waar systeemcrashes of economische crises voorspelbaar telkens weer terugkomen.

Het is goed dat als er een crisis uitbreekt @nder geld nu beschikbaar is (vooropgesteld dat de telefoons blijven werken).

.

De autokatalytische krachten in de zakenwereld uiten zich vandaag de dag in de politieke vorm van lobbyen. In het geval van het financiële stelsel heeft dat bewezen bijzonder effectief te zijn. Rijkdom verwekt macht en macht verwekt wetten die de belangen dienen van degenen die betalen. Dit verwekt meer rijkdom en de cyclus gaat door, tot exorbitante excessen zijn ineenstorting veroorzaken. De concentratie van vermogen is zo ver doorgegaan dat nu een handvol mensen evenveel hebben als de helft van de wereldbevolking.

In Washington waren er in 2010 bijvoorbeeld drie ervaren geregistreerde banklobbyisten werkzaam voor elke gekozen politicus in de stad. Bovendien gaan bijna alle regeringen nu gebukt onder een zware schuldenlast, wat hun onderhandelingspositie verder ondergraaft. Zoals Hillary Clinton, nog als Amerikaanse minister van Buitenlandse Zaken, volgens Wikileaks opmerkte “is het moeilijk om hard te zijn tegenover uw bankier…” Dus heeft, tenminste in de financiële sector, een terugkeer naar business as usual opmerkelijk snel plaatsgevonden.

Het bankbedrijf floreert zelfs beter dan ooit. De bonussen zijn helemaal terug. Nog verontrustender was de informatie die de Federal Reserve moest prijsgeven, nadat ze door de Wall Street Act in 2009 gedwongen werd om een deel van de boeken te openen uit het bailout-tijdperk. Bernie Sanders, de onafhankelijke Amerikaanse senator uit Vermont – die het amendement initieerde dat de Federal Reserve dwong tot deze ongekende onthulling van relevante gegevens – stelde: “Onze mond valt letterlijk open als we dit lezen.” Sommige reddingsprogramma’s van de Federale Reserve, zoals het Term Asset-backed Loan Fund (TALF), vertoonden flagrant veel vriendjespolitiek. Dit programma werd ingevoerd na de verkiezing van president Obama in november 2008 om de consumentenkredietverlening aan te moedigen, die was opgedroogd tijdens de financiële crisis. “Maar in plaats van rechtstreeks aan de consument, credit-card-houders of studenten te lenen, overhandigde de Fed een biljoen dollar aan banken en hedge funds…”

Gedurende een aantal eeuwen zaten we gevangen in de lus die afbeelding 7 laat zien. Dat begon eigenlijk op het moment waarop een monopolie van bankschuldgeld werd vastgelegd. Zolang deze muntmonocultuur wordt gehandhaafd, kunnen we nu met zekerheid stellen dat in de nabije toekomst meer crashes zullen plaatsvinden.

Nial Ferguson noemt Mark Zuckerberg van Facebook een een ouderwetse alleenheerser.

.

Er komt in de vakgebieden economie en financiën een groeiende literatuur op gang die gebruik maakt van de complexe-netwerk-theorie. Zo verscheen er een artikel met de titel ‘Systemic Risk in Banking Ecosystems’ in Nature van twee auteurs van grote naam: Andrew Haldane, directeur voor de financiële stabiliteit van de Bank of Engeland en professor Robert May, voormalig voorzitter van de Royal Society in Engeland.* Ook zij gebruikten de complexiteitstheorie om het huidige financiële systeem als een ecosysteem te modelleren. Hoewel ze gebruikmaken van een andere complexiteitmethodiek dan de onze, komen ze tot conclusies die opmerkelijk veel lijken op die van ons:

Conclusie 1: Modellen van ecosysteemonderzoek bieden belangrijke en gegronde inzichten om de veerkracht van de financiële sector mee te begrijpen. “Deze zoektocht om de dynamiek te begrijpen van wat men ‘financiële ecosystemen’ zou kunnen noemen, heeft interessante parallellen met de ecologie.” De aanzienlijke kennis die is opgebouwd door het werk aan natuurlijke-netwerksystemen kan en moet worden gebruikt bij de evaluatie van systeemrisico’s in de banksector.

Conclusie 2: Het is belangrijker rekening te houden met de systeembrede eigenschappen van het financiële stelsel dan met individuele instellingen. “De hoeksteen van de internationale regelgevingsagenda is momenteel het (vast)stellen van hogere eisen aan banken op het gebied van kapitaal en liquide middelen … In de regulering van het financiële stelsel wordt vooralsnog [te] weinig werk gemaakt van de beoordeling van de systeembrede kenmerken van het netwerk.”

Conclusie 3: In het hele financiële systeem is meer diversiteit nodig. “In de wederopbouw en het onderhoud van het financiële systeem moet systemische diversiteit veel meer aandacht krijgen van de regelgevende gemeenschap,” want “homogeniteit veroorzaakt kwetsbaarheid.”

Conclusie 4: Verhoogde concentratie in de financiële sector is een belangrijke factor die bijdraagt tot de broosheid van het gehele netwerk. “Voorlopig bewijs komt van het feit dat over de laatste tien jaar de vijf grootste banken ter wereld een toenemende concentratie van activa kenden.” Omdat regeringen in het nauw gedreven worden om instellingen te redden die too big to fail zijn, concluderen de auteurs: “In financiële ecosystemen waren evolutionaire krachten vaak gericht op het overleven van de vetste in plaats van de fitste.” We hebben ditzelfde fenomeen omschreven als de ‘autokatalytische krachten’, of het groeien in omvang en macht ten koste van de stabiliteit van het geheel.

Tot zover de conclusies van Haldane en May. Er zijn ook verschillen in ons beider benadering. Het belangrijkste verschil ligt in de aanbevolen oplossingen. Omdat Haldane en May binnen het paradigma van één munt blijven, moeten ze leven met de tegenspraak dat ze enerzijds diversiteit moeten propageren, en anderzijds moeten pleiten voor strengere regelgeving.

Haldane heeft (na lang aarzelen) erkend dat aandelen in fossiele-brandstoffenbedrijven in waarde kunnen verdampen en dat het systeem daarop niet berekend is. Knot is hem daarin gevolgd.

.

Onze eigen positie wordt het best samengevat in dit citaat van William McDonough: “De behoefte aan regulering is altijd een teken van een gebrekkig ontwerp.”

Daarom richt ónze oplossing zich op het structureel ontwerp van het monetair systeem zelf. Wij raden een monetair ecosysteem aan, waarin andere ruilmiddelen dan een monocultuur van bankschuldgeld een rol mogen spelen. Dit zou voor een grotere structurele diversiteit zorgen, zowel in de ruilmiddelen als in de instellingen die ze scheppen. Als en wanneer dergelijke complementaire systemen zijn opgezet, worden meer spontane aanpassingen bij economische instabiliteit en/of plotselinge schaarste van bankschuldgeld mogelijk. Dergelijke complementaire regelingen zouden ook de enorme wurggreep verminderen die het banksysteem nu uitoefent op regeringen en de gehele economie.

Vanuit een heel ander perspectief schreef Friedrich Hayek, een van de leiders van de Oostenrijkse Economische School, in 1976 een kort boek – dat overigens grotendeels is genegeerd – met als titel Denationalization of Money. Hoewel we het op ander gebied niet eens zijn met Hayek of de Oostenrijkse School, kunnen we zeker meegaan met de Hayeks beoordeling van het huidige stelsel:

“Het heeft de gebreken van alle monopolies: men moet hun product gebruiken, zelfs als het niet bevredigend is, en vooral: het voorkomt het vinden van betere methoden om te voldoen aan een behoefte waarvoor een monopolist geen aansporing voelt. Als het publiek begreep welke prijs het betaalt in periodieke inflatie en instabiliteit voor het gemak om in gewone transacties met slechts één soort geld te hoeven omgaan – en niet zo nu en dan verplicht te zijn de voordelen van het gebruik van ander geld dan de bekende soort te overwegen – zou het die prijs waarschijnlijk belachelijk hoog vinden. Want dat gemak is veel minder belangrijk dan de kans om een betrouwbare munt te gebruiken die niet periodiek het vlotte economisch verkeer verstoort – een kans die het publiek wordt ontnomen door het overheidsmonopolie. Maar de mensen hebben nooit de kans gekregen dit voordeel te ontdekken.”

We onderschrijven eveneens van harte de conclusie van Hayek:

“Wat we nu nodig hebben is een VrijGeld-beweging zoals we hadden met de Vrije Handelsbeweging van de 19e eeuw. … We hebben dus een enorme educatieve taak voor de boeg eer we kunnen hopen onszelf te bevrijden van de zeer ernstige bedreiging voor de sociale vrede en blijvende welvaart die besloten zit in de bestaande monetaire instellingen. … Het zal nodig zijn dat het probleem en de dringende behoefte aan hervorming op grote schaal worden begrepen. De kwestie gaat niet, zoals het op het eerste gezicht voor de leek mag schijnen, om een onbetekenend technisch detail van het financiële stelsel dat hij nooit goed heeft begrepen. … Ik wou dat ik kon adviseren om niet overhaast te werk te gaan. Maar misschien hebben we slechts weinig tijd. Niet de bouw van een nieuw systeem is dringend nodig, maar de onmiddellijke verwijdering van alle juridische obstakels die tweeduizend jaar lang de weg hebben versperd voor een evolutie die wel gunstige resultaten op móet leveren, resultaten die we nu niet eens kunnen voorzien.”

Toch bleef Hayek, net als alle economen van zijn tijd en de huidige, een gevangene van wat we het paradigma van de gangbare economie noemden.

De belangrijkste les van natuurlijke systemen voor het monetaire gebied is dus om de ontwikkeling van gespecialiseerde ruilmiddelen toe te laten en zelfs aan te moedigen. Die andere ruilmiddelen verschillen van een monocultuur van conventioneel geld gecreëerd door bankschuld; ze circuleren parallel met de conventionele nationale munteenheid.

De belangrijkste les van natuurlijke systemen voor het monetaire gebied is dus om de ontwikkeling van gespecialiseerde ruilmiddelen toe te laten en zelfs aan te moedigen. Die andere ruilmiddelen verschillen van een monocultuur van conventioneel geld gecreëerd door bankschuld; ze circuleren parallel met de conventionele nationale munteenheid.

Deze aanpak lijkt misschien onorthodox, maar het is orthodoxie die tot onze huidige problemen heeft geleid. De theorie van complexe stromingssystemen toont aan dat vasthouden aan orthodoxie het probleem zal verergeren. Een veelheid van ruilmiddelen zal zorgen voor nieuwe prikkels en kansen voor ieder die in de wereldeconomie opereert.

Deze oplossing voor monetaire en financiële stabiliteit is geen metafoor: het is systemische bio-mimicry. Er is theoretisch en empirisch bewijs dat demonstreert dat eender welk complex stromingsnetwerk alleen duurzaam is als diversiteit en interconnectiviteit binnen een specifiek bereik liggen. Een monocultuur – veelvuldigheid gereduceerd tot slechts een enkel type munt die uit de koker komt van een enkel type producent – zal met honderd procent voorspelbaarheid niet voldoende veerkrachtig blijken.

Driehonderd jaar van kat-en-muisspel tussen regelgevende instanties en het financiële systeem hebben bewezen dat regulatie – hoe nuttig en noodzakelijk ook – de frequentie misschien kan verminderen, maar het terugkomen van systemische crises nooit kan verhinderen. Om de zoveel tijd leidt elke keuze van financiële regelgeving bij één munt tot een systemische financiële crisis.

Laten we dit artikel afsluiten met een metafoor. Conventioneel geld speelt de rol van de rode bloedcellen in de bloedstroom. Zij brengen de vitaal belangrijke zuurstof naar alle delen van het lichaam. Alhoewel rode bloedcellen noodzakelijk zijn, volstaan ze niet om het lichaam gezond te houden. Naar slechts één type cel kijken gaat voorbij aan de rol van witte bloedcellen, bloedplaatjes en tientallen andere gespecialiseerde hormonen die complementaire functies vervullen om ons gezond te houden. Het bestaan van deze complementaire elementen doet niets af aan de essentiële rol van de rode bloedcellen. De belangrijkste les van natuurlijke systemen voor het monetaire gebied is om de ontwikkeling van gespecialiseerde ruilmiddelen toe te laten en zelfs aan te moedigen.

Lietaer c.s. bespreken in hun boek ook nog op welke manieren ons huidige geldsysteem duurzaamheid afbreekt. Nog een reden om het te veranderen.

Gerelateerd

Economie:

• Vriendelijk geld werkt aan welvaart

• Waar komt de economische groei vandaan? 5: Financiën – krediet, steun, wisselkoersen

Complexiteit:

• Onze complexe wereld